Tin Tức

Sự khác biệt giữa đầu tư và đầu cơ người mới nên biết

Đâu là sự khác biệt giữa “đầu cơ” và “đầu tư” bởi vì dù với phương thức nào cũng là một cách đầu tư sinh lời của giới kinh doanh? Những yếu tố nào có thể nhận biết được?

Nói một cách nôm na khái niệm về đầu cơ và đầu tư như sau:

Đầu cơ

– Đầu cơ: là hành vi của 1 người, tận dụng cơ hội của thị trường đi xuống để tích lũy sản phẩm, hàng hóa và thu lợi sau khi thị trường ổn định lại.

– Đầu cơ chủ yếu diễn ra trong ngắn hạn (thời gian ngắn) và thu lợi nhờ chênh lệch về giá của sản phẩm.

Đầu tư

– Đầu tư: là sự hy sinh tiêu dùng của bản thân ở hiện tại để mong thu lại lợi ích lớn hơn nhiều lần trong tương lai. Đầu tư cần sự phân tích về đối tượng đầu tư và sự kỳ vọng vào sự phát triển của đối tượng được đầu tư.

– Đầu tư thường diễn ra dài hạn trong thời gian tương đối dài), và rất ít khi xảy ra trong ngắn hạn.

Hỏi: Đầu cơ khác đầu tư như thế nào? Làm cách nào để xác định đâu là đầu tư, đâu là đầu cơ?

Đáp :

Đầu cơ là mua vào với số lượng lớn, cực lớn với mục đích tạo sự khan hiếm, đẩy giá lên cao hơn nhiều lần so với giá lúc bình thường rồi bán. Đầu tư là mua vào, bán ra kiếm lời chênh lệch bằng việc tạo giá trị thặng dư.

Đầu tư là hoạt động bỏ ra một khoản tiền hoặc nguồn vốn nhằm nỗ lực đạt được một khoản thu nhập hoặc lợi nhuận cộng thêm trong tương lai dài hạn

Nhà đầu tư huyền thoại Warren Buffett định nghĩa đầu tư là “Một quá trình bỏ tiền ra ở hiện tại để nhận lại nhiều tiền hơn ở tương lai”. Mục tiêu của đầu tư là để đồng tiền tự hoạt động theo một cách thức nào đó với hy vọng gia tăng số tiền đó qua thời gian.

Đầu cơ diễn ra trong ngắn hạn, thu lợi nhờ việc chênh lệch giá còn đầu tư là dài hạn, thu lời nhờ giá trị thặng dư tạo được.

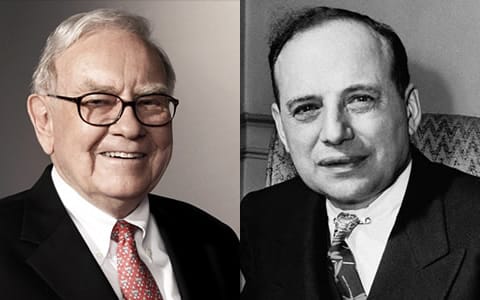

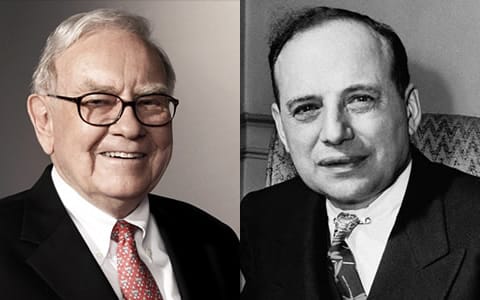

Quan điểm về đầu tư của 2 nhà đầu tư nổi tiếng: Benjamin Graham và Warren Buffett.

Theo Benjamin Graham, việc đầu tư cần tuân thủ 3 nguyên tắc:

Nguyên tắc 1: Luôn đầu tư với lợi nhuận an toàn

Khái niệm này rất quan trọng để các nhà đầu tư lưu ý vì đầu tư giá trị đem đến lợi nhuận thực chất một khi thị trường không thể tránh khỏi việc tái định giá làm tăng giá cổ phiếu tới mức hợp lý. Nó cũng giúp bảo vệ trong trường hợp thị trường đi xuống nếu mọi thứ diễn ra không theo kế hoạch và tình hình kinh doanh bấp bênh. Khoản lợi nhuận an toàn từ việc mua lại công ty được định giá thấp hơn giá trị của nó rất nhiều là điểm trung tâm trong những thương vụ thành công của Graham. Khi lựa chọn kỹ lưỡng, Graham nhận thấy hiếm khi xuất hiện sự sụt giá thêm nữa ở những cổ phiếu có giá trị thấp này. Khi nhiều sinh viên của Graham thành công với những chiến lược của riêng mình thì họ vẫn đều cùng chia sẻ quan điểm chính là “lợi nhuận an toàn’.

Nguyên tắc 2: Đương đầu với sự bất ổn và kiếm lợi từ đó

Đầu tư chứng khoán có nghĩa là đối phó với sự bất ổn. Thay vì tháo chạy lúc thị trường căng thẳng thì nhà đầu tư thông minh lại chào đón xu hướng suy giảm như cơ hội đầu tư tuyệt vời. Graham minh họa điều này bằng hình ảnh tương tự ”Ngài Thị trường”, đối tác kinh doanh tưởng tượng của mọi nhà đầu tư. Hàng ngày ‘Ngài thị trường” chào giá các nhà đầu tư hoặc để mua hoặc để bán cổ phần kinh doanh. Lúc thì thị trường bị quá khích bởi viễn cảnh kinh doanh và đưa ra mức giá quá cao, khi thì thất vọng bởi tương lai và đưa ra mức giá quá thấp. Bởi thị trường chứng khoán có những cảm xúc tương tự nên bài học ở đây là bạn không nên để những quan điểm của “Thị trường” sai khiến những cảm xúc của riêng bạn, hoặc tệ hơn là định hướng cho quyết định đầu tư của bạn. Thay vì thế, bạn nên định hình phong cách tiên lượng về giá trị của riêng mình trên cơ sở kiểm chứng sự kiện một cách chắc chắn và hợp lý. Hơn nữa bạn chỉ nên mua khi giá được chào có ý nghĩa và bán khi được giá. Ở một khía cạnh khác, thị trường đôi khi chao đảo bất thường, nhưng thay vì sợ hãi trước sự bất ổn bạn hãy sử dụng nó như một cơ hội để mua được giá hời và bán ra khi cổ phần của bạn được giá cao hơn giá trị thực.

Nguyên tắc 3: Tự biết mình thuộc loại nhà đầu tư nào.

Graham khuyên các nhà đầu tư phải biết rõ cá tính đầu tư riêng của mình. Để minh họa cho điều này, ông phân biệt rõ những nhóm nhà đầu tư khác nhau tham gia trên thị trường. Nhóm chủ động và nhóm bị động. Graham đề cập đến khái niệm chủ động cho những nhà đầu tư tấn công và bị động cho nhưng nhà đầu tư phòng thủ. Bạn chỉ có duy nhất một trong hai lựa chọn: hoặc là hãy cam kết nghiêm túc bằng thời gian và sức lực của mình để trở thành nhà đầu tư có hạng, biết cân bằng giữa lượng và chất của khảo sát thực tế với lãi suất mong đợi. Nếu đây không phải là thế mạnh của bạn hãy bằng lòng chấp nhận mức lời bị động và thấp hơn nhưng với thời gian và công sức rất ít. Graham thay đổi quan niệm có tính hàn lâm từ trước tới nay là “rủi ro = lợi nhuận”. Đối với ông thì “công sức = lợi nhuận” mới đúng. Bạn càng bỏ ra nhiều công sức trong việc đầu tư bạn càng kiếm được nhiều lợi nhuận.

Theo ông, không phải tất thảy người chơi chứng khoán đều là nhà đầu tư. Graham tin rằng đánh giá phê phán ai còn xác định đâu là nhà đầu cơ hay nhà đầu tư. Sự khác nhau đơn giản là: một nhà đầu tư coi cổ phiếu như một phần công việc kinh doanh và người nắm giữ cổ phiếu là người chủ công việc kinh doanh đó, trong khi quan điểm của nhà đầu cơ xem đó như là trò chơi với những tờ giấy đắt tiền, không quan tâm đến giá trị thực. Đối với nhà đầu cơ, giá trị chỉ được xác định bởi giá do người nào trả giá cho tài sản đó. Graham chỉ ra rằng đầu cơ hay đầu tư cũng đều thông minh – miễn sao bạn chắc chắn hiểu chính mình sẽ làm tốt ở loại nào.

Happylive Tổng hợp: Timo